中國生態(tài)環(huán)境部新聞發(fā)言人劉友賓在5月26日舉行的發(fā)布會上宣布,全國碳市場上線交易擬于6月底前啟動。

鑒于中國碳市場覆蓋排放量超過40億噸,我國將成為全球覆蓋溫室氣體排放量規(guī)模最大的碳市場。

01

為啥我國要搞碳排放交易?

中國建設(shè)碳交易體系將在全社會范圍內(nèi)形成給碳排放定價的信號,為整個社會的低碳轉(zhuǎn)型奠定堅實基礎(chǔ),以實現(xiàn)中國對國際社會作出的“力爭2030年前碳達峰、2060年實現(xiàn)碳中和”的承諾。

那么,為啥要給碳排放定價?這還要從國際形勢說起。

近些年來,隨著全球變暖問題日益受到重視,氣候變化問題逐漸演變?yōu)檎?治問題。歐洲屢次重提“碳邊界”問題,各國碳排放密集型產(chǎn)品將來極有可能在國際貿(mào)易中被征收碳關(guān)稅,這直接導(dǎo)致越來越多國家甚至企業(yè)考慮措施來降低關(guān)稅風(fēng)險,我國也不例外。

各國控制溫室氣體排放的政策一般分為三類:命令控制、經(jīng)濟刺激、勸說鼓勵。其中,經(jīng)濟刺激型手段由于靈活性好、持續(xù)改進性好受到各國青睞。

在經(jīng)濟刺激手段中,最重要的就是碳定價機制。本著“誰污染誰付費”的原則,想要排放CO2等溫室氣體,那么就應(yīng)該首先獲得碳排放的權(quán)利,然后再為這個權(quán)利支付費用,這個過程被稱為碳定價。

碳定價機制一般分為兩種。一種是強制型手段,就是開征碳稅;另一種是通過市場手段,也就是建立碳排放權(quán)交易體系。

這兩種機制在減排機理上有本質(zhì)區(qū)別。以下介紹來自華寶證券:

碳稅是國家指定碳價,市場決定最終排放水平,故最終排放量的大小具有不確定性;碳排放權(quán)交易體系指政 府確定最終排放水平,由市場來決定碳價,故碳價大小是不確定的。

正是由于這種區(qū)別,兩種手段具有不同的特點。開征碳稅更適用于管控小微排放端,碳排放權(quán)交易體系則適用于管控排放量較大的企業(yè)或行業(yè)。這兩種政策是可以結(jié)合使用的。

中國選擇采取碳定價機制來實現(xiàn)碳排放、碳中和承諾。截止2020年4月,全球?qū)嵭刑寂欧艡?quán)交易政策的國際氣候協(xié)議締約國有31個,其余包括歐盟、韓國、加州等。實行碳稅政策的締約國有30個,主要位于北歐、日本、加拿大。

各個國家和地區(qū)碳減排、碳中和承諾目標:

02

什么是碳排放交易市場?怎么運行的?

碳排放交易市場,是指將碳排放的權(quán)利作為一種資產(chǎn)標的,來進行公開交易的市場。

也就是說,碳交易的核心是將環(huán)境“成本化”,借助市場力量將環(huán)境轉(zhuǎn)化為一種有償使用的生產(chǎn)要素,將碳排放權(quán)這種有價值的資產(chǎn)作為商品在市場上交易。

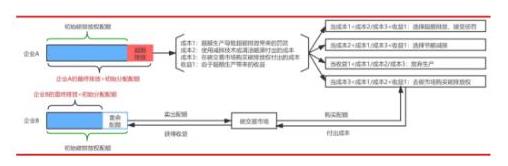

至于碳市場的運行機制,首先,確定整體減排目標,采取配額制度,先在一級市場將初始碳排放權(quán)分配給納入交易體系的企業(yè),企業(yè)可以在二級市場自由交易這些碳排放權(quán)。

其次,受到經(jīng)濟激勵、減排成本相對較低的企業(yè)會率先進行減排,并將多余的碳排放權(quán)賣給減排成本相對較高的企業(yè)并獲取額外收益。減排成本較高的企業(yè)則通過購買碳排放權(quán)來降低碳排放達標成本。

按照華寶證券的分析,有效碳市場的碳排放權(quán)的價格就是企業(yè)的邊際減排成本。在企業(yè)微觀決策上,主要是將碳減排成本、超額碳排放成本、購買碳配額的成本與超額排放生產(chǎn)帶來的收益進行比較,并作出相應(yīng)決策。

03

碳交易的國內(nèi)外格局是怎樣的?

從全球范圍看,當前尚未形成全球統(tǒng)一的碳交易市場。

歐盟碳市場是碳交易體系的領(lǐng)跑者,擁有全球最大的碳交易市場。根據(jù)路孚特對全球碳交易量和碳價格的評估,歐盟碳交易體系的碳交易額已達1690億歐元左右,占全球碳市場份額的87%。

在北美洲,多個區(qū)域性質(zhì)的碳交易體系并存。在亞洲,韓國是首個啟動全國統(tǒng)一碳交易市場的國家,已成為世界第二大國家級碳市場。在大洋洲,作為較早嘗試碳交易市場的澳大利亞目前已基本退出碳交易舞臺,僅剩新西蘭,該國碳排放權(quán)交易體系目前穩(wěn)步發(fā)展。

就我國而言,目前還處于碳排放交易的試點階段,一旦全國性的碳交易體系啟動,將步入碳排放交易的市場階段。

目前,全國共有8個地區(qū)在開展碳排放權(quán)交易試點,包括:北京、天津、上海、重慶、湖北、廣東、深圳、福建。

從價格上看,當前,全球碳排放價格處于上升趨勢,各碳市場的碳價差別較大。據(jù)華寶證券,歐盟碳市場碳價最高,中國試點碳交易市場價格最低。

華寶證券稱,我國試點碳價歷史最高點為122.97元/噸(深圳),最低點為1元/噸(重慶);歐盟EUA碳配額現(xiàn)貨碳價歷史最高點為47.91歐元/噸(折合人民幣約380元/噸),最低點為2.68歐元/噸(折合人民幣約22元/噸)。截止4月29日,我國碳試點碳價為 5.53-42.02元/噸之間(其中深圳碳市場碳價最低,為6.44元/噸,北京最高,為47.6元/噸),而同一天,歐盟EUA 碳配額現(xiàn)貨結(jié)算價為47.91歐元/噸(折合人民幣約380元/噸),為我國碳試點碳價的9-68倍。

04

我國碳市場潛力多大?

“全國統(tǒng)一碳市場將帶來千億級市場規(guī)模。”東方證券新能源分析師盧日鑫這樣估算。

在碳排放交易量上,盧日鑫認為,我國目前碳排放總量超過100億噸/年,以2025年納入碳交易市場比重30%-40%測算,未來中國碳排放配額交易市場規(guī)模將在30億噸以上,與歐盟總排放量水平相當。

在碳排放交易額上,盧日鑫認為,基于中國碳論壇及ICF國際咨詢公司共同發(fā)布的《2020中國碳價調(diào)查》的研究結(jié)果,2025年全國碳排放交易體系內(nèi)碳價預(yù)計將穩(wěn)定上升至71元/噸,全國碳排放權(quán)配額交易市場市值總規(guī)模將達到2840億元。

按照目前設(shè)計規(guī)模預(yù)測,國融證券認為,全國碳市場市值可能達到1500億元左右,如若考慮到碳期貨等衍生品交易額,規(guī)??蛇_6000億元左右。

其中,在碳配額遠期交易方面,根據(jù)劉杰的介紹,截至2020年底,上海碳配額遠期累計成交量達到433萬噸,并且?guī)缀趺磕甓加蟹€(wěn)定增長。

格林大華期貨研究員紀曉云認為,以歐盟碳期貨交易量是現(xiàn)貨的30倍的標準測算,我國碳期貨的交易量可能達到4000億噸左右。以當前試點碳市場平均50元/噸的價格測算,碳期貨年交易額將達到20萬億元,體量上與橡膠、鐵礦石、銅等品種大致相當。

目前,全國共有8個地區(qū)在開展碳排放權(quán)交易試點,截至2020年11月,各試點碳市場累計配額成交量約為4.3億噸二氧化碳當量,累計成交額近100億元。

05

參與企業(yè)獲利嗎?

對于直接參與碳排放交易的企業(yè),盧日鑫測算:以5%的抵消配額的上限測算,目前CCER(國家核證自愿減排量)項目年減排量的缺口在1.5億噸左右,參與開發(fā)的新能源企業(yè)及碳資產(chǎn)開發(fā)管理企業(yè)將獲利。

具體而言,以15元/噸的CCER價格估算,風(fēng)電、光伏及生物質(zhì)單位發(fā)電毛利潤將增厚4.8%、2.5%和6.4%,生物質(zhì)最為顯著。

對于碳核查機構(gòu),盧日鑫測算:企業(yè)履約需通過自身碳盤查及第三方機構(gòu)碳核查進行排放量審核,企業(yè)自身進行碳盤查的工作費用在12萬至18萬元/次。據(jù)北京財政局公布的碳核查招標公告,單次碳核查費用在3萬元/次左右。全國碳市場初期擬納入1萬家企業(yè),預(yù)計業(yè)務(wù)規(guī)模將達到20億元。

06

參與者是誰?

電力行業(yè)是碳排放交易市場的先行軍。

電熱力生產(chǎn)及工業(yè)集中用煤、交通領(lǐng)域大量耗油是導(dǎo)致中國碳排放量較大的主因。根據(jù)英國BP的2019年數(shù)據(jù),中國93%的碳排放來自于化石燃料的使用,其中68% 來自于固體燃料如煤炭,23%來自于液體燃料如石油等,9%來自于氣體燃料如天然氣等。

根據(jù)上海環(huán)境能源交易所總經(jīng)理劉杰的說法,目前,共向首批參與交易的電力行業(yè)發(fā)放了兩年的配額,電力行業(yè)年度碳排放量約40億噸。參與首批電力企業(yè)共計2225家。

劉杰表示,全國碳市場首批以發(fā)電行業(yè)起步,“十四五”期間,預(yù)計石油、化工、建材等八大重點能耗行業(yè)都將被納入到碳市場,未來八大行業(yè)控排企業(yè)大約有8000至10000家。

07

全國碳交易市場架構(gòu)如何?

即將運行的碳交易系統(tǒng)是全國碳排放權(quán)集中統(tǒng)一交易平臺,匯集所有全國碳排放權(quán)交易指令,統(tǒng)一配對成交。交易系統(tǒng)與全國碳排放權(quán)注冊登記系統(tǒng)連接,由注冊登記系統(tǒng)日終根據(jù)交易系統(tǒng)提供的成交結(jié)果辦理配額和資金的清算交收。重點排放單位及其他交易主體通過交易客戶端參與全國碳排放權(quán)交易。

全國碳市場建設(shè)采用“雙城”模式,即:上海負責交易系統(tǒng)建設(shè),湖北武漢負責登記結(jié)算系統(tǒng)建設(shè)。

全國注冊登記系統(tǒng)落戶湖北,將匯聚大量金融資本和產(chǎn)業(yè)資本,帶動湖北綠色金融業(yè)和低碳產(chǎn)業(yè)快速發(fā)展,有利于湖北建設(shè)全國碳交易中心和碳金融中心。

在股權(quán)架構(gòu)方面,碳市場交易將分別以上海和湖北指定的實施機構(gòu)為主導(dǎo),其他聯(lián)建省市自愿共同參與的方式。

為何要建設(shè)統(tǒng)一的全國碳交易市場?全國八大試點碳市場的規(guī)則不統(tǒng)一、干預(yù)程度不一、碳配額價格差異較大等因素,因此,建立全國統(tǒng)一的碳交易市場已經(jīng)成為一個必須事項。

在全國統(tǒng)一的碳排放權(quán)交易市場建成之后,地方碳排放權(quán)交易試點將何去何從?

按照劉杰的介紹,上海區(qū)域市場現(xiàn)有發(fā)電企業(yè)將直接劃入全國碳市場,全國性市場和現(xiàn)有地方試點市場將并存。

在全國碳市場啟動后,尚未被納入全國市場行業(yè)的企業(yè)將繼續(xù)在試點市場進行交易,納入全國碳排放權(quán)交易市場的重點排放單位不再參與地方碳排放權(quán)交易試點市場。

在參與企業(yè)方面,根據(jù)湖北碳排放交易中心相關(guān)負責人的介紹,“在首批電力行業(yè)啟動交易后,八大重點行業(yè)的企業(yè)將逐步從試點市場劃入全國碳市場。”

目前,湖北碳市場有十幾個行業(yè)的企業(yè)繼續(xù)在區(qū)域市場里運行。

08

下一步執(zhí)行計劃是什么?

根據(jù)生態(tài)環(huán)境部有關(guān)要求,4月30日前企業(yè)要完成2020年度溫室氣體排放數(shù)據(jù)填報,6月30日前省級部門要完成核查工作,9月30日前省級部門要完成配額核對工作,企業(yè)將于12月31日前完成配額的清繳履約。

劉杰還稱,上海將逐步探索推出碳金融衍生品,如推出配額質(zhì)押、碳基金、碳信托,以及借碳業(yè)務(wù)、碳遠期產(chǎn)品等金融產(chǎn)品交易,推進形成多層次碳市場。

09

下一步制度規(guī)劃是什么?

全國碳市場啟動在即,進一步完善制度規(guī)則,加快推進頂層設(shè)計乃當務(wù)之急。

劉杰認為,應(yīng)加快完善立法體系和管理機制,推動全國碳排放權(quán)交易管理暫行條例盡快出臺,加強多部門協(xié)調(diào)。應(yīng)合理確定配額總量和分配制度,結(jié)合“3060目標”考慮國家配額總量設(shè)定,盡可能采用比較合理的配額分配方法,適時引入配額有償發(fā)放機制。

廈門大學(xué)中國能源經(jīng)濟研究中心教授孫傳旺表示,全國碳交易市場建設(shè)需以政 府的頂層設(shè)計為依據(jù),自上而下地構(gòu)建控排體系,包括構(gòu)建統(tǒng)一的市場規(guī)則,明確統(tǒng)一體系下的各級主管機構(gòu)監(jiān)管職能,建立統(tǒng)一的標準化核算體系。

在碳定價機制和交易機制方面,中金公司首席經(jīng)濟學(xué)家彭文生認為,基于綠色溢價的分析表明,對高排放、低溢價的電力、鋼鐵行業(yè)而言,其碳排放合計占總排放量的62%,更適合采用碳市場定價機制。對低排放、高溢價的交運、化工等行業(yè),可能更適合采取碳稅定價機制。他建議,構(gòu)建以“拍賣+期貨”為核心的碳市場交易機制,在配額分配環(huán)節(jié)推行以拍賣為主的交易機制,在配額交易環(huán)節(jié)引入期貨等衍生品。

彭文生表示,統(tǒng)一的碳市場可能帶來的一些問題值得關(guān)注,如污染物可能會隨著碳排放的地域性轉(zhuǎn)移而發(fā)生流動,可能導(dǎo)致污染物排放扭曲;全國統(tǒng)一碳市場與環(huán)境政策可能存在激勵不相容問題。

如何實現(xiàn)碳市場與電力電價改革協(xié)調(diào)推進,可能需要進行審慎的價格機制設(shè)計,考慮額外研究出臺具有針對性的監(jiān)管政策。因此,在通過碳市場推動碳減排的同時,也應(yīng)盡快聯(lián)合分析各類相關(guān)市場交互效應(yīng),評估各類監(jiān)管內(nèi)容真實成本,避免對某個專一市場的監(jiān)管造成事與愿違的外部性。

"掃描二維碼,關(guān)注協(xié)會動態(tài)"

"掃描二維碼,關(guān)注協(xié)會動態(tài)"